近年急速に普及しているファクタリングによる資金調達方法。

実はファクタリングには様々な種類があるのですが、今回は「銀行系」と呼ばれる、銀行もしくはその関連会社が提供しているファクタリングサービスについて解説していきます。

銀行系ファクタリングとは?

ファクタリング会社は「独立系」「ノンバンク系」「銀行系」と大きく三つに分類されます。

その中でも銀行系ファクタリングは、審査は他よりも厳しく時間がかかってしまう分、手数料が最低水準だったり、信用力が非常に高いという特徴があります。

通常のファクタリング会社との違い

銀行系のファクタリングは、運営母体が銀行というだけあって、対応可能な金額も大きく、国際ファクタリングなどの普通の企業が取り扱っていない種類のファクタリングが利用できます。

さらに、手数料が圧倒的に低いのですが、その分審査が厳しいという特徴もあります。

銀行系ファクタリングの仕組み

銀行系ファクタリングもノンバンク系・独立系のファクタリングもファクタリングの仕組み自体は基本的には変わりません。

一つ言えることは、ファクタリングを2社間取引で行うのか、3社間取引で行うのかの選択肢がありません。

銀行系では、基本的に取引先(売掛先)に対して知られてしまう3社間での取引になるとご認識ください。

銀行系ファクタリングのメリット・デメリット

銀行系ファクタリングを利用するメリットとデメリットをまとめてご紹介していきます。

メリット①高い信用力

まず一つ目は、銀行が運営しているという高い信用・信頼が挙げられます。

ファクタリングはまだまだ日本での歴史は浅く、違法業者も一定数存在している中で、運営が大手の銀行グループや地方銀行の直営で展開されている銀行系ファクタリングは最も安心して利用できるサービスです。

メリット②安い手数料

銀行系のファクタリングはファクタリング業界の中でもトップクラスに手数料が安いです。

理由は2つあります。一つは資金力が文字通り”桁違い”なので大口取引ができ、少ない手数料でも売り上げとしては十分な数字が見込める上に、資金体力があることで長期的な取引をしてもらえるように「信用」という資産を獲得できるからです。

もう一つは、銀行ならではの取引履歴の照会ができることです。実際にその売掛債権が継続的に信頼できる取引なのかを正確に判断できるので、銀行側のリスクが低い債権だけ対応することが可能となります。

メリット③ファクタリングの種類が豊富

一般的なファクタリング会社には無いような、特殊なファクタリングの種類が豊富なのも魅力です。

各種ファクタリングの詳細は次の章で解説していきますが、保証ファクタリングや国際ファクタリングなど、銀行系でしか利用できないサービスが充実しています。

デメリット①厳しい審査

銀行系のファクタリングは一般的なファクタリングよりも審査が厳しい傾向にあります。

一般的なファクタリングでは売掛先(取引先)の与信調査の結果で利用できるか決まるのですが、銀行系ではファクタリング利用者当人の与信も審査の対象になります。

詳しい基準は公開はされていませんが、銀行系というだけあって、やはりメインの銀行業務における融資の審査と同じくらい基準は厳しいと考えて良いでしょう。

デメリット②入金に時間がかかる

審査が厳しいということは、審査結果が出るまでも時間がかかります。銀行なので仕方ないと言えばそれで終わりですが、大手の銀行になればなるほど審査から入金までより時間がかかってきます。

申し込みをしてから数週間から1ヶ月程度はかかると想定し、急ぎの資金調達なら銀行系のファクタリングは控えた方が良いと思います。

デメリット③2社間が利用できない

様々な種類のファクタリングサービスが用意されていますが、2社間ファクタリングに関しては取り扱いがありません。

銀行系のファクタリングは3社間取引のみなので、取引先にはファクタリングすることは認知されてしまいますし、承諾がないと利用できません。

提供しているファクタリングの種類

保証ファクタリング

ファクタリングは売掛債権の売買で資金を調達するサービスですが、保証ファクタリングは「売掛金の回収を保証する」というサービスです。

資金調達というより、保険をイメージしてもらうと理解しやすいかもしれません!

保証ファクタリングをしてしておくことによって、万が一売掛先が倒産した時にファクタリング会社が代わりに売掛金を支払ってくれます。

この仕組みは企業の共倒れ防止に効果的と判断されており、国から助成金が出ているのもあって、銀行系ファクタリングの中で利用推奨されているサービスです。

国際ファクタリング

国際ファクタリングは海外との貿易を行う企業が輸出する際に外国企業からの代金の支払いを確実に回収するために行うファクタリングです。

通常では貿易の代金回収のために、銀行からの保証状や保証状や取消不能信用状の入手によってリスクヘッジをしていますが、相手先の国によってはし尿状の入手が難しかったり、手続きの面倒さや代金回収までに時間がかかるのがネックとなっています。

国際ファクタリングを利用することで、信用状の入手が不要となり、より早く代金を回収することができます。

銀行系ファクタリング〜メガバンク系〜

それではここからはメガバンクが提供しているファクタリングサービスについてご紹介していきます。

三菱UFJファクター

まず一つ目は三菱UFJグループのファクタリングをご紹介します。

三菱UFJファクターは、保証型ファクタリング・買取型ファクタリング・国際ファクタリング・下請け債権保全支援の4つのサービスを提供しています。

下請け債権保全支援は、下請けの建設会社の雇用の安定や連鎖倒産の防止などを目的に国土交通省による支援を三菱UFJファクターが代行しています。

みずほファクター

次はみずほ銀行グループが提供しているファクタリングサービスです。

国際(輸出)ファクタリング・保証ファクタリングをメインに事業を行っており、三菱UFJと同様に下請け債権保全支線も行っています。

保証ファクタリングの中でも、継続して取引のある販売先の中から複数社を選択して包括的に保証する「包括保証」と、個別に与信管理が必要な先に対して個別に選択頂き保証する「個別保証」があり、ご自身の状況に合わせてご利用いただけます。

SMBCファイナンス(三井住友)

メガバンク系の最後は三井住友グループのSMBCファイナンスの提供しているファクタリングです。

保証ファクタリングがメインとなっており、国内外の保証業務・建設債権保証・下請け債権保全支援・(手形買取)のサービスを行っています。

銀行系ファクタリング〜地方銀行系〜

ここからは地方銀行が提供しているファクタリングサービスについてご紹介していきます。

百十四銀行

百十四銀行は香川県にある地方銀行で、一括ファクタリングサービスを提供しています。

取引方法は3社間のみとなっており、香川県にお住まいの方には馴染みのある銀行で資金調達でき、メガバンクよりも入金速度は早いので、身近に百十四銀行がある方にはおすすめです。

横浜銀行

横浜銀行は神奈川県に本拠地があり、傘下の浜銀ファイナンスがファクタリングサービスを提供しています。

百十四銀行と同じく、3社間取引のみの対応で、入金スピードは2週間前後となっています。

買取可能額や手数料については明記されていませんので、直接浜銀ファイナンスにお問い合わせください。

足利銀行

栃木の足利銀行もファクタリングサービスを提供している銀行の一つです。

ここでも3社間の一括ファクタリングのみの提供となっています。

また、大手銀行ですので、高額債権も対応できますが、その分最低利用金額も高いので、中小企業や個人事業主には利用ハードルは高くなっています。

山口銀行

山口県に本拠地を構える山口銀行も足利銀行と同じく、3社間の一括ファクタリングのみ対応可能で、買取可能な売掛債権の最低金額も上限金額も大手地方銀行なだけあって規模がでかいです。

審査や入金までに時間がかかるというのデメリットもありますし、債権のハードルから中小企業には向いていないサービスといえます。

一方で様々なローンサービスがありますので、資金調達であればそちらも検討してみるのもいいかもしれません。

スルガ銀行

静岡県のスルガ銀行では、診療報酬ファクタリングサービスを提供しています。

残念ながら、一般的なファクタリングの提供はしていないようですが、その他ローンのプランも充実していますので、ご利用の際にはご検討してみてください。

即日資金調達におすすめのファクタリング会社

うりかけ堂

うりかけ堂は株式会社hs1が運営するファクタリングサービスで、手数料が業界最低水準の2%~となっています!

法人も個人も、2社間も3社間も利用できるので対象となる人も多く、最短2時間で現金化できるおすすめの業者です。

| ファクタリングの種類 | 2社間・3社間 |

|---|---|

| 債権買取可能額 | 30万~1億円 |

| 手数料 | 2%~ |

| 利用対象者 | 法人・個人事業主 |

| 入金スピード | 最短2時間 |

| 償還請求権 | なし |

| オンライン対応 | 可能 |

うりかけ堂の口コミはこちら↓

うりかけ堂のファクタリングは初めてでしたが、個人でも問題なく使えました。保有する売掛金や、売掛先企業等を説明すると、スタッフも個人事業主の対応に慣れている様子。迅速に対応してもらうことができ、振込までのスピードは想定以上でした。

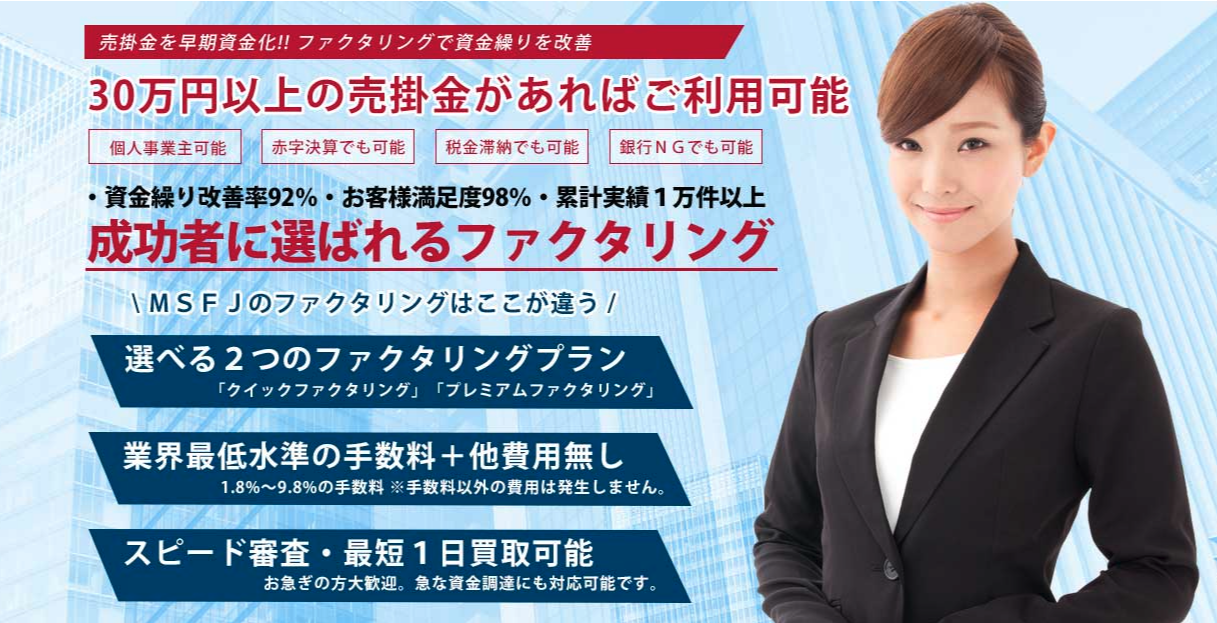

MSFJ

MSFJは建設業のコンサルティングも行っている会社で、ファクタリングは「法人専用」「他社からの乗り換え専用」「個人事業主専用」「フリーランス専用」とサービスごとに分かれています。

1番のの特徴は業界トップクラスの手数料の安さです。大口債権であれば最大でも6.8%と破格の設定をしています。

| ファクタリングの種類 | 2社間・3社間 |

|---|---|

| 債権買取可能額 | 30万~5000万円 |

| 手数料 | 1.8%~9.8% |

| 利用対象者 | 法人・個人事業主 |

| 入金スピード | 最短1営業日 |

| 償還請求権 | なし |

| オンライン対応 | 可能 |

MSFJの口コミはこちら↓

フリーランスですが、特に問題なく現金化できました。 利用してみて感じたのは、他社に比べて手数料が安い。最高でも9.8%はかなり魅力的。20%以上の会社も多々ありましたので。 必要な書類が少なく、少額からでも利用できるので、今後も利用させてもらいます。

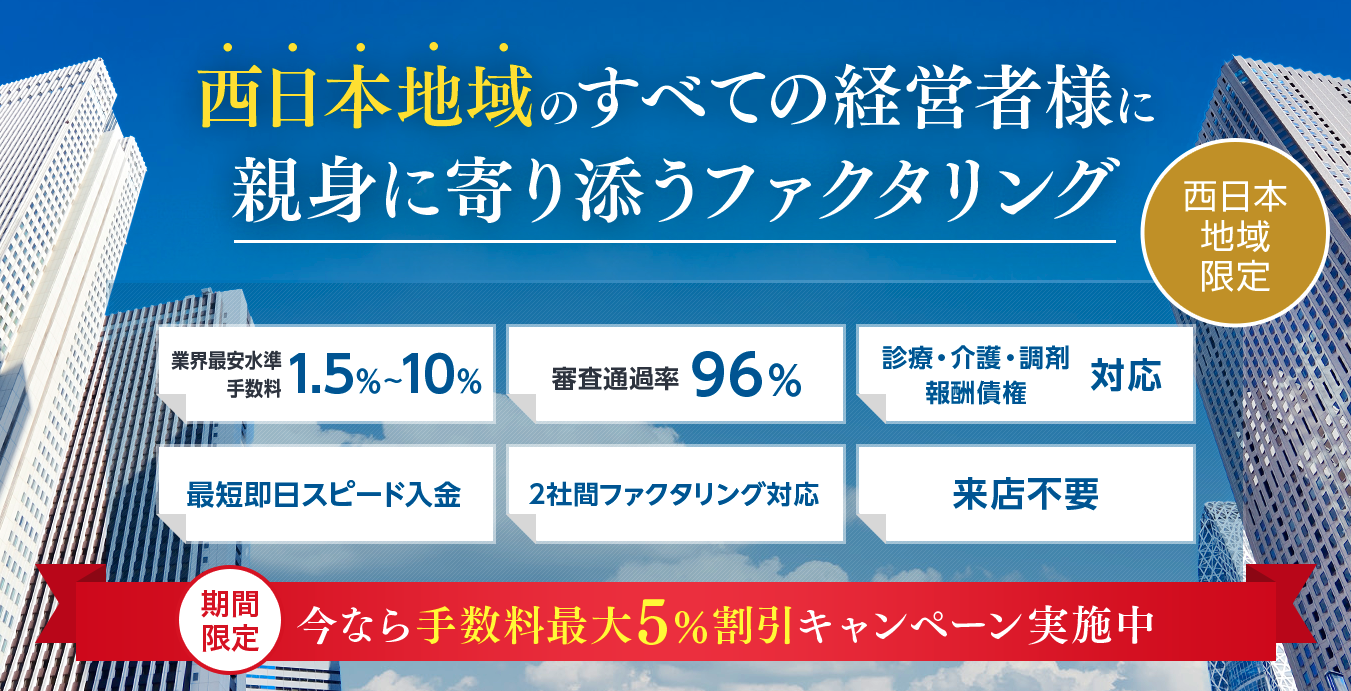

ファクタリングゼロ

ファクタリングゼロは西日本地域に特化したサービスを提供しており、通常の2社間・3社間取引に加え、診療・介護・調剤報酬のファクタリングにも対応しています。

また、最低20万円から買い取ってくれるので、利用ハードルが低いのも特徴です。

| ファクタリングの種類 | 2社間・3社間 |

|---|---|

| 債権買取可能額 | 20万~5000万円 |

| 手数料 | 1.5%~10% |

| 利用対象者 | 法人・個人事業主 |

| 入金スピード | 最短即日 |

| 償還請求権 | なし |

| オンライン対応 | 可能 |

ファクタリングゼロの口コミはこちら↓

ネットで運営会社を調べても実態が判然とせず、警戒心から対面契約を希望しました。 向かった先は博多駅近くの築数十年は経っていそうな雑居ビルで、出迎えてくれた担当者は建物とは不釣り合いな若いお兄さん。真面目そうなタイプで、人材派遣の営業にいそうなチャラい感じはありませんでした。応対も至極丁寧。 最初に割安なファクタリング手数料を提示されたので、過度に警戒したのかもしれません。私以外にも「怪しい会社」と思う人は少なくないと思うのですが、そういう疑わしい所はない、真っ当な会社でした。

まとめ

いかがでしたでしょうか?

銀行系のファクタリングは信用度が最も高く、超高額な債権にも対応できる資金力が魅力のサービスです。一方で2社間に対応していなかったり、入金までかなり時間がかかったりと利用ハードルも高い点はネックになります。

ご自身の状況と求めているのはスピードなのか、信頼度なのかを踏まえた上で最適な資金調達方法を見つけてみてください。