「ファクタリングって何?」「初めて利用するんだけどよくわかってなくて・・・」

今大注目の資金調達方法「ファクタリング」

単純にいうと、売掛債権を売却して資金を得る方法です。

そんな方のために、本記事ではファクタリングの仕組みやメリット、業者選びの注意点などをわかりやすくまとめて解説します!

まずはおすすめファクタリング業社ランキングからご覧ください!

【2023年最新版】おすすめファクタリング業者ランキング

QuQuMo(ククモ)

QuQuMo(ククモ)は、ファクタリング会社の株式会社アクティブサポートが運営する「オンライン完結型ファクタリングサービス」です。

オンラインで行うことで運営コストを抑えられ、その分手数料が圧倒的に安く済みます。さらに入金速度も早く、必要書類も少ないので急ぎで資金調達したい方におすすめです。

| ファクタリングの種類 | 2社間ファクタリング |

|---|---|

| 債権買取可能額 | 上限1億円 |

| 手数料 | 1~14.8% |

| 利用対象者 | 法人・個人事業主・フリーランス |

| 入金スピード | 最短2時間 |

| 償還請求権 | なし |

| オンライン対応 | 完全オンライン |

QuQuMo(ククモ)の口コミはこちら↓

やっぱりオンラインは楽。自宅事務所から一歩も出ずに全行程が完了しました。対面接触は極力抑えたいし、旅費・交通費にも無駄な経費は掛けたくないなど、自分とフィットする部分が多かったです。 提出書類も税理士から送られてきた資料をそのままアップしただけと簡単。便利な世の中になったと思いました。

SOKULA

SOKULAは、大手ファクタリング会社のアクセルファクターが提供している「非対面型ファクタリングサービス」です。

メールや郵送、電話FAX、WEBツール等を駆使して、非対面のまま手続きが完了できるようになっているので全国どこからでも利用できます。原則として即日入金となっているのも高評価のポイントです。

| ファクタリングの種類 | 2社間・3社間 |

|---|---|

| 債権買取可能額 | 上限1億円 |

| 手数料 | 2%~15% |

| 利用対象者 | 法人・個人事業主 |

| 入金スピード | 最短2時間 |

| 償還請求権 | なし |

| オンライン対応 | 完全オンライン |

SOKULAの口コミはこちら↓

なかなかファクタリングのために現場を外すことが難しかったため、ソクラのオンライン契約はとても便利でした。また、契約書を郵送する必要もなく、結果として短い日数で振り込んでもらうことができたと感じています。 このご時世ですので、面会不要でオンラインで契約できることは大きなメリットだと思います。

事業資金エージェント

事業資金エージェントは、手数料が1.5%~と業界トップクラスの安さで、500万円までなら非対面で完結することができるファクタリング業社です。

また、買取可能な債権の価額も幅広く、柔軟化つスピーディな対応をしてくれる優良業者です。

| ファクタリングの種類 | 2社間・3社間 |

|---|---|

| 債権買取可能額 | 30万円~2億円 |

| 手数料 | 3社間取引:1.5%~9.0% 2社間取引:5.0%~20.0% |

| 利用対象者 | 法人・個人事業主 |

| 入金スピード | 最短3時間 |

| 償還請求権 | なし |

| オンライン対応 | 可能(500万円以下の利用の場合) |

事業資金エージェントの口コミはこちら↓

小口からでも買い取ってもらえるのは助かってます。 手続きはオンラインで完結するので、地方からでも問題なく利用できます。 最初に利用した時は手数料が10%を超えていましたが、何度か利用したことで9%まで低くなりました。 5%以下まで低くなれば大満足なんですが、、よろしくお願いします!

ペイトゥデイ

ペイトゥデイは、事業規模の小さい個人事業主や中小企業、駆け出しのベンチャー企業をメイン顧客としているオンライン完結型のファクタリング会社です。

最新のAI技術により、未回収リスクが軽減したことで、低手数料かつ入金速度は驚異の最短30分となっています。

| ファクタリングの種類 | 2社間 |

|---|---|

| 債権買取可能額 | 無制限 |

| 手数料 | 1%~9.5% |

| 利用対象者 | 法人・個人事業主 |

| 入金スピード | 最短30分 |

| 償還請求権 | なし |

| オンライン対応 | 完全オンライン |

ペイトゥデイの口コミはこちら↓

ホームページの記載とは、偽りが多いファクタリング会社が多い中で、PAYTODAYさんは記載通りでした。個人的に面談がないのもポイントが高かったです。 あとは手数料10%を超える会社が多い中で、最大でも9.5%は安心して利用できました。オンラインだからこそのスピーディーな審査もストレスなく利用できました。

日本中小企業金融サポート機構

日本中小企業金融サポート機構は、非営利組織の一般社団法人が運営をしているファクタリング業社のため、手数料が安く、また経営改善や資金調達に関するサポートも受けられます。

これまで紹介してきた業者の中で唯一の社団法人となるので、最も安心できる業者と言っても過言ではありません。

| ファクタリングの種類 | 2社間・3社間 |

|---|---|

| 債権買取可能額 | 無制限 |

| 手数料 | 1%~10% |

| 利用対象者 | 法人・個人事業主 |

| 入金スピード | 最短即日 |

| 償還請求権 | なし |

| オンライン対応 | 可能 |

日本中小企業金融サポート機構の口コミはこちら↓

柔軟に審査してもらえましたし、入金までの早さも素晴らしかったので、急ぎ現金が必要な状況だったので助かりました。手数料も以前に使っていた会社より安かったので、これといった欠点のないサービスだと思いました。

売掛債権を即現金化|ファクタリングサービスとは?

ファクタリングは、売掛債権(売掛金や請求書・注文書等、将来取引先から入金される予定の売上)をファクタリング会社に買い取ってもらうことで、手数料を差し引いた金額を、本来受け取れるはずだった期日前に受け取れる資金調達方法です。

例えば、来月末に取引先Aから100万円入金される予定だけど、今月の支払いが追いつかないからすぐに現金が必要な時に、ファクタリング会社Bに90%の金額で買い取ってもらう(手数料10%)ことで、当月中に90万円が手に入り、支払いを済ませることができます。

取引先にバレない!2社間ファクタリング

ファクタリングにはいくつか種類がありますが、相手にバレることなく、スピード優先で資金調達するには2社間ファクタリングがおすすめです。

どんな仕組み?

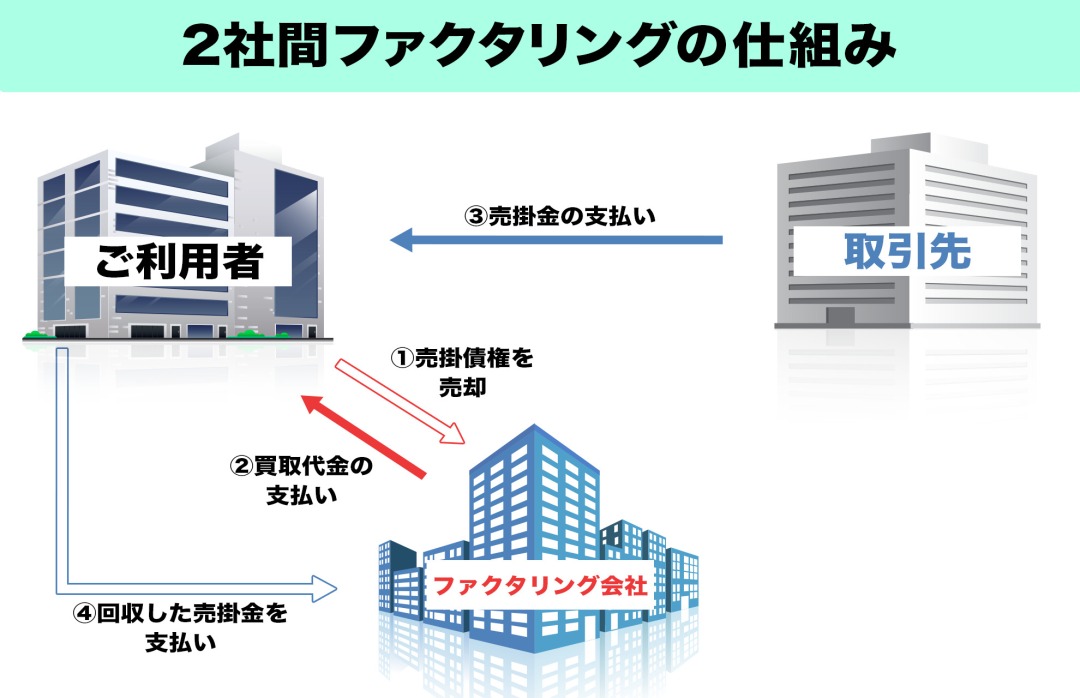

2社間ファクタリングではご利用者(企業や個人事業主)とファクタリング会社との間で契約を結びます。

図のように、契約も金銭の受け渡しもファクタリング会社と利用者との間でしか行われないので、2社間取引と言われています。

大まかな流れは、

- 売掛債権を売却

- 手数料を引いた金額を受け取る

- 取引先から売掛金の回収

- 回収した売掛金をファクタリング会社に支払い

で、完了となります。

メリットは何?

2社間ファクタリングには以下のようなメリットがあります。

- ①入金速度が早い

- 取引先の承認や銀行融資のような審査がない分、スピーディに現金化することができます。業者によっては最短即日で入金してくれるところもあるので、急ぎの資金調達にうってつけです。

- ②取引先に知られない

- 2社間ファクタリングでは、取引先に通知することなく、ご利用者とファクタリング会社の間で契約・決済します。そのため、取引先に知られることなく資金調達できます。

- ③償還請求権がない

- 償還請求権については後ほど細かく説明しますが、わかりやすくいうと、取引先が売掛金を支払えなくなった時に、利用者側が負担しなくても良いということです。

デメリットはあるの?

世の中にそんなに完璧で都合のいいサービスはありません。もちろんデメリットも存在します。

- ①手数料が高い

- 他の資金調達方法と比べると手数料が高く設定されています。しかしファクタリング会社は取引先からの未回収リスクも含めて債券を買ってくれるので、仕方ない部分もあります。

- ②売掛債権以下の金額しか資金調達できない

- 銀行融資などであれば審査に通れば数千万円以上を借り入れすることができますが、ファクタリングでは売掛債権の範囲内(手数料が引かれるので額面以下)の金額しか調達できないのはデメリットです。

このようなデメリットはありますが、メリットを考えるとそこまで大きなマイナスにはならないと思います。

特徴まとめ!

2社間ファクタリングの特徴を簡単にまとめます。

- 売掛債権の売買による資金調達

- 取引先に知られずに利用可能

- 最短即日で入金される

- 手数料は他の方法より高い

- 弁済する必要がない

売掛債権の額に依存しますので、特に中小企業や個人事業主にとって、とても有用な資金調達方法といえます。

2社間ファクタリング業者を選ぶ際の注意点

2社間ファクタリングは手数料が高く、ご利用者とファクタリング会社のみの契約決済です。そこにつけ込んで法外な手数料や発生するはずのない項目を使って高額請求してくる悪徳業者も存在します。

以下の注意点をよく読んで、安心安全な業者選択ができるようになってくださいね!

①償還請求権なし(ノンリコース)

先ほどメリットのところで軽くご紹介しましたが、償還請求権とは、

金銭債券が債務者から支払われない時に、金銭債権を遡って直接当時の債権者に償還を求める権利のことを言います。

引用元:https://www.excite.co.jp/factoring/right-to-claim-redemption/

つまり、売却した売掛債権を取引先が倒産などで支払えなかった時、ファクタリング会社がご利用者にその分の支払いを請求できるかどうかという判断基準です。

結論、できない方がいいに決まっていますよね!?

それが「償還請求権なし(ノンリコース)」となります。

②手数料

売掛債権を売却する際に手数料が手数料がファクタリング会社の売り上げになるのですが、貸金業ではないため、年利15~20%(額により異なる)の利息制限法や出資法が適用されません。

つまり極端にいえば、手数料40%でも”それだけで”違法とはならないのです。

ただ高額手数料は悪徳業者の可能性が高いので、目安として20%以下の手数料の業者を選ぶようにしてください。

③債権譲渡

売掛債権の売却は、債券譲渡契約となります。

しかし、違法な悪徳業者は「金銭消費貸借契約」を結ぼうとします。ここが1つの注意ポイントになります。

他にも関連して、2社間ファクタリングなのに債券譲渡通知がある場合にも注意が必要です。

最後は債券譲渡登記の有無も確認してみて下さい。登記は債権の二重譲渡を防ぐためのもので、悪いものではないですが、2社間でも相手方に知られるという可能性・リスクは増えますので、ご都合に合わせて判断していただければと思います。

④担保・保証人

売掛債権の売買で担保や保証人って必要なの?って思いますよね。そうです、必要ありません。

契約書に担保や連帯保証人に関する設定事項の記載がある場合は削除してもらうか、利用する業者を変えましょう。

何度も言いますが、ファクタリングは融資ではなく債権の売買です。担保や保証人は必要ありません。

⑤契約期間・解約

通常は、債権の売買が行われる1回で契約が完了となります。

しかし毎月発生している売掛債権を使って継続的に利用したい時は、契約前に期間や自動更新について確認してください。

悪徳業者は1回のみの利用者にも自動更新して毎月手数料を請求したりしてくることもあります。

更新の拒否や解約の方法についてもしっかりと確認してから契約を結んでください。

まとめ

いかがでしたでしょうか?

最新のファクタリングでは新型コロナウイルスの影響もあって、オンライン完結型や非対面契約などリモート対応が進み、遠方の企業や個人事業主でも利用しやすい環境が整っています。

他にも個人事業主におすすめの業者や、スピード重視の方におすすめの業者など別の記事でまとめていますので、是非ご覧ください。